ロスマイニング トピックス

総合研究部 上席研究員(部長) 伊藤岳洋

皆さま、こんにちは。

本コラムは、消費者向けビジネス、とりわけ小売や飲食を中心とした業種にフォーカスした経営リスクに注目して隔月でお届けしております。

大手コンビニエンス・ストアの戦略が招いた同質化競争

今回は、コンビニエンス・ストアについて取り上げたいと思います。数年前まで成長著しい小売りの「勝ち組」といわれていたコンビニエンス・ストアが環境の変化から、その戦略の岐路に立たされています。人手不足を原因とする24時間営業の問題に端を発したフランチャイズ(FC)契約の見直しは、単にフランチャイジングパッケージだけでなく、競争戦略にも影響します。FC契約を根拠とした加盟店から本部が徴収するロイヤリティを原資として、新規出店や既存店のリニューアル、新商品開発やマスマーケティング、購買システムや販売・受発注システムなどに多額の投資をして、顧客価値を創造してきたからです。大手3社を中心としたコンビニエンス・ストアの競争戦略は、(1)規模の競争力、(2)市場ポテンシャル重視の出店、(3)納入競争を促進する「持たざる」経営に集約され、規模の競争力を基礎とした出店戦略、商品開発・生産システム、マスマーケティングを競争優位の源泉としてきました。しかしながら、その戦略はいずれも差別化とその模倣を繰り返す全国レベルの競争によって、固定費の大きい高コストで実現する同質化競争に陥り、いざ環境変化が起きたとき、同じ壁に直面することになったのです。一方で、大手3社と異なる戦略で北海道を中心に「セイコーマート」を展開するセコマは、2020年度の顧客満足度調査で5年連続の首位(産官学で組織するサービス産業生産性協議会、コンビニエンス・ストア部門)を獲得しています。近年、サークルKサンクスがファミリーマートに買収され、スリーエフ、セーブオン、ポプラがローソンのエリアフランチャージーとして傘下にくだるなか、セイコーマートはローカルチェーンでありながら独立を維持し、その存在感が際立っています。これらの戦略を比較しながら、岐路に立つといわれるコンビニエンス・ストアの戦略を考察していきます。

まず、少し理屈っぽくなりますが、競争戦略の定義、戦略に対するアプローチ方法を競争戦略論の視座から整理していきましょう。競争優位の源泉は業界の競争構造とそれぞれの企業の戦略がもたらしています。コンビニエンス・ストア業界における大手チェーン、ローカルチェーンそれぞれの競争優位をもたらす戦略を分析するツールとして競争戦略論の先行研究を確認していきます。企業が競争優位を創造・保持して競争優位を築く方法を正しいかどうかを理解するには競争戦略論が分析ツールとなります。競争戦略論のアプローチには多くがあります。

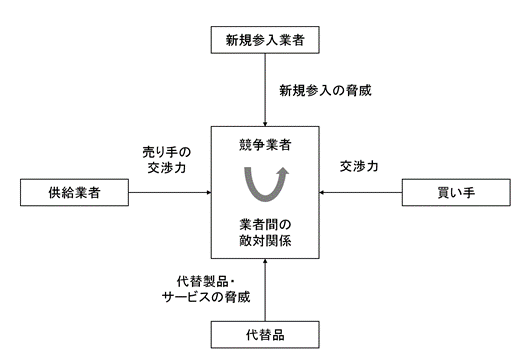

ポジショニング理論は、競争優位は産業の集中度やコスト構造のような特性により決まるという立場であり、企業外部の構造を理解してその中で企業が多くの利益を獲得するためには、どのような行動をとることが得策なのかを分析するものです。

ポーターは「競争戦略とは、業界内で防衛可能な地位をつくり、五つの競争要因にうまく対処し、企業の投資収益を大きくするための、攻撃的または防衛的アクションである」(M.E.Porter[1980]邦訳p.55 )と説明しています。ポーターはポジショニング・アプローチの代表的な論者です。業界の構造特徴によって競争要因の強さ、したがって業界の収益性が決まるとしました。「ある企業の競争戦略の目標は、業界の競争要因からうまく身を守り、自社に有利なようにその要因を動かせる位置を業界内に見つけることにある」(M.E.Porter[1980]邦訳p.18 )としています。業界の競争状況をうまくかいくぐって、収益をもたらす地位を確立するということです。業界内での位置取りによって競争優位を獲得しようとするものであり、正面からの競争ではなく競争回避的ともいえます。

リソース・ベース理論は、持続的競争優位性は企業の内部資源に根ざしているという立場であり、経営資源やそれを活用する組織能力が競争優位となるというものです。つまり、企業の内的な要因に競争優位の源泉を求める考え方です。独自の強みが競争優位をもたらすというものです。その意味においては、ポジショニング・アプローチより競争的な戦略といえます。経営資源のなかでも特に組織固有のケイパビリティという模倣の難しいものが競争優位を鮮明にします。

リソース・ベース理論の論者であるバーニーは「戦略とは『競争に成功する個別企業が持つセオリー(理論)』と定義しました。さらに『競争に成功する』とは、『企業が競争優位を構築する』ことと定義した」(Jay,B.Barney[2002]邦訳p.59)としています。バーニーの戦略の定義を参考にしながら、本コラムでの戦略の定義は楠木の定義を借りて「競争がある中で、いかにして他社よりも優れた収益を持続的に達成するのか、その基本的な手立てを示すもの」(楠木[2010]p.101)とします。

次に、利益の源泉はどこから生じているのかをみていきます。企業が生み出す利益の源泉は大きくは二つです。ひとつは業界の構造です。業界とは「互いに代替可能な製品をつくっている会社の集団」(M.E.Porter[1980]邦訳pp.19-20 )と定義しています。ポーターは「業界内の競争というものは、投資収益率を、競争下の下限収益率、すなわち経済学者のいう『完全競争』業界で実現される収益率につねに近づけていく」としています。「だから、生き残るためには、業界の平均収益率以上を確保できる能力が企業にあるかどうかが決め手になるわけであって、その能力も業界の競争要因によって左右されるわけである」。つまり、利益のポテンシャルという点で魅力的な競争構造の業界と魅力的でない業界があるということです。

ポーターは業界の構造によって利益が出やすいかどうかを分析するフレームワークとしてファイブフォースを提示しています(M.E.Porter[1980]邦訳pp.21-48 )。ポーターは5つの競争要因、その強さによって、その業界の競争環境が決定されると指摘しています。

図表1 5つの競争要因

出典:M.E.Porter[1980]邦訳p.18

5つの要因は業界における競争圧力を表しています。競争圧力が高いほど業界内の競争環境は激しさを増し、獲得する利益が小さくなります。5つの競争要因は、(1)新規参入の脅威、(2)既存競争業者間の敵対関係の強さ、(3)代替品からの圧力、(4)買手の競争力、(5)売り手の交渉力です。

新規参入の脅威は、業界がどの程度新規参入の脅威にさらされているかという圧力です。新規参入の脅威は2つの要素によって決まります。ひとつは参入障壁の大きさです。参入障壁が大きいほど新規参入の脅威の圧力は小さくなります。具体的な参入障壁として、「規模の経済」、「巨額の投資」、「流通チャネルの確保」などです。もうひとつは既存業者の報復です。新規参入した際に、業界内の既存業者から受ける報復が大きいと新規参入の脅威の圧力は小さくなります。新規参入障壁の大きい業界の例としてかつてのフィルム業界があります。写真フィルムの製造は非常に大きな投資を必要とし、販売チャネルの構築にも長い時間と大きな労力を要します。写真フィルム業界は長い期間にわたり、大きな利益を上げていたにもかかわらず新規参入がなかったのは、参入障壁が高いことを意味しています。

既存競争業者間の敵対関係の強さは既存業者間の敵対関係の圧力です。同業者の数が多いか、同規模の会社がひしめいていれば競争の圧力は高まります。また、業界の成長が遅いことも同様に競争の圧力は高まります。

代替品からの圧力は、代替可能な商品やサービスが業界の外から現れる脅威が大きいほど、業界の競争は激しくなります。前述の写真フィルム業界は、デジタル写真という代替品の脅威が非常に大きな影響を与え、業界構造が一変して市場から退出した企業もあります。

買手の競争力は、買い手である顧客が強い力を発揮できるほど買手の脅威の圧力が高まります。買い手が集約されている、また、取引先を変更するコストが安いなどの場合です。たとえば、買手との交渉力という点において、冠婚葬祭業やパチンコ業界などは魅力的な構造といえます。冠婚葬祭は業者の提案どおり、買い手が高い買い物をする傾向があります(後のコロナ禍で大きく変化しますが)。パチンコ業界はギャンブルという性質上、買手が取引を止められない傾向があります。これらの業界は買手よりも業界側が交渉力を握っているのです。

売り手の交渉力は、仕入先などの供給業者の地位が高いほど供給業者の脅威の圧力が高まります。具体的には供給業者の業界が買手の業界よりも集約されている、また、差別化された商品であるため他の商品に変更するスイッチングコストが高いなどの場合です。たとえば、インテルの供給業者としての地位が具体事例として分かりやすいと思います。

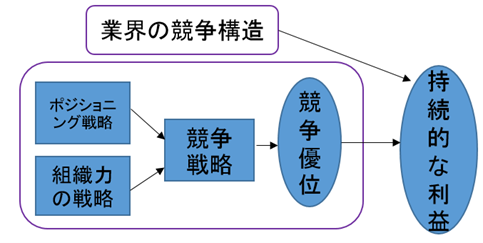

企業が生み出す利益の源泉のもうひとつは戦略です。企業の戦略は「他社と違うところに自社を位置づける」とういうポジショニングの要素と「他社と違うものをもつ」という内部資源に根ざした要素とを総合させることによって競争優位が確立されます。

つまり、市場のどのセグメントであれば競争優位を発揮できるかを見極め、そのセグメントの中で徹底して独自性を追求することです。

ポジショニング戦略は業界における位置取りということになりますが、セグメントの選択を含めて何をやるかということを決めることです。それは何をやらないかということを決めることにもなるため、そのトレードオフの関係がポジショニング戦略の本質でもあります。投入できる資源に限りがある以上、捨てるものを明確にすることは他社との違いを持続させるうえで重要な選択となります。

コンビニエンス・ストア業界ではセブンイレブンよりローソンの方がポジショニングを意識した店舗戦略を展開しています。ローソンは「(通常の)ローソン」「ナチュラルローソン」「ローソンストア100」「ローソンマート」とターゲットによって取り扱う商品やサービスを変えていました。しかし「ローソンストア100」においては290店舗の閉店、「ローソンマート」については撤退という結果になりました。新業態スーパーである「まいばすけっと」や小型スーパーの「プチマルエツ」の攻勢という環境変化に対して競争力を維持できなかったのです。ローソンは業態というポジショニングは意識をしましたが、企業としての資源の分散を招き、競争優位を構築できませんでした。内部資源に根ざした戦略が十分ではなかったといえます。

青島・加藤は企業の収益性に格差が生じる原因は産業レベルの構造的要因に求める考え方から、産業内の戦略グループレベルの構造的要因に注目が移り、最後に企業内部へと注目する戦略論として資源ベース戦略論(リソース・ベース戦略)が出てきたとしています(青島・加藤[2003]p.88)。リソース・ベース戦略からのアプローチは「競争優位をもたらす経営資源とは何か」ということを問うところに価値があるとしています。また、ポジショニング戦略論からのアプローチと異なった戦略策定プロセスを示唆する点でも価値があるとしています。競争優位をもたらすような経営資源は一朝一夕には手に入らず、資源蓄積を行わなければならないとし、競争優位をもたらす経営資源の条件を示しています。ひとつは模倣困難性であり、もうひとつは顧客価値の一貫性です(青島・加藤[2003]pp.88-107)。これはバーニーによるリソース・ベース理論(resourced-based view)に依拠しています。

そのバーニーによるリソース・ベース理論は、内部資源に根ざした戦略である。内部資源の優位性は、(1)経済価値(value)、(2)希少性(rarity)、(3)模倣困難性(imitability)、(4)組織(organization)、によって規定されます(Jay,B.Barney[2002]邦訳p.250)。

図表2 VRIOフレームワークの要点

| VRIO | 企業内部の強み・弱みを資源に基づいて分析する際に発すべき4つの問い |

| 1.経済価値に関する問い | その企業の保有する経営資源やケイパビリティは、その企業が外部環境における脅威や機会に適応することを可能にする。 |

| 2.希少性に関する問い | その資源を現在コントロールしているのは、ごく少数の企業だろうか。 |

| 3.模倣困難性に関する問い | その経営資源を保有していない企業は、その経営資源を獲得あるいは開発する際にコスト上の不利に直面するだろうか。 |

| 4.組織に関する問い | 企業が保有する、価値があり希少で模倣コストの大きい経営資源を活用するために、組織的な方針や手続きが整っているだろうか。 |

出典:Jay,B.Barney[2002]邦訳p.250 表5-1より筆者加筆

バーニーは「その企業の保有する経営資源やケイパビリティは、その企業が外部環境における脅威や機会に適応することを可能にするか」というのが経済的価値に関する問いであるとしています。ある企業が経営資源やケイパビリティが強みであるためには、企業がそれらを活用することによって外部環境における機会をうまくとらえることができるか、もしくは外部環境における脅威を無力化することができなければなりません。

組織において形成される組織能力(ケイパビリティ)は模倣が難しいです。模倣を困難にしている要因としては、因果関係の不明確さがあります。組織における日常業務と競争優位性の間の因果関係が不明確であるほど、模倣が難しくなります。また、組織における日常業務は長い時間をかけ、紆余曲折を経て醸成されます。歴史的にそのプロセスをすべて踏襲することは極めて難しいものです。このような歴史的経路依存性によって模倣することが困難になるのです。そして、ケイパビリティは時間と共に進化します。たとえ、模倣したとしても先駆者はさらに進化しており、追いつくことが難しいのです。

環境変化を超えて競争優位を持続させるには、競争優位の源泉となる経営資源や組織能力のマネジメントが必要であり、競争優位の確立に影響します。したがって、経営資源に価値があり、稀少で、模倣困難性があったとしても、それを活用する組織能力がなければ競争優位性は担保されないのです。

楠木によると戦略はポジショニング戦略と組織力の戦略を総合することによって持続的競争優位を形成します。それが持続的な利益につながるのです(楠木[2010]p.234)。

図表3 競争優位の源泉

出典:楠木[2010]p.234より筆者作成

ポジショニング戦略は業界での位置取りを明確にし、行うべきことと捨て去ることを決めて他社との差別化を図ります。その意味ではポジショニング戦略は競争回避的です。一方の組織力の戦略は内部資源に根ざした戦略であり、自社の強みを理解して強化する戦略であるため、競争的な戦略といえます。時間をかけて形成したケイパビリティにより他社が真似できないものに練り上げていくのです。

時間軸ではポジショニング戦略はいずれ模倣される可能性があります。模倣される前に圧倒的な市場シェアを握ることが可能であったとしても、それでも模倣されることでシェアは低下します。したがって、組織力の戦略が重要になるのであり、ポジショニング戦略だけでは競争優位を維持できないのです。

優れた事例として何度か本コラムでも取り上げましたが、あらためてスターバックスの戦略を検証します。スターバックスの戦略は、顧客が支払ってもよいと考える価格(付加価値)を引き上げることにあります。付加価値を引き上げるためのコンセプトは「第三の場所」です。会社でもなく、自宅でもない空間を提供するというものです。そのコンセプトをもとに一貫した戦略を構築しています。

重視したのが第1に、店の雰囲気です。「第三の場所」にふさわしいゆっくりとリラックスできる空間を目指しました。そのため、店内は禁煙であり、間接照明を配し、緩やかなBGMを流し、すわり心地の良い大きめのソファを設置しています。店舗面積あたりの座席数もドトールコーヒーと比べて少なく、座席のレイアウトも工夫されています。

第2に出店する立地です。日本に進出した際には、プレミアム立地に集中して出店しました。丸の内、六本木、麻布、渋谷、青山など人が多く、かつ、懐の豊かな客層を重視したのです。高付加価値の商品・サービスが受け入れられる立地から出店しました。非プレミアム立地への出店は日本進出から数年を経てからです。

第3にオペレーション形態です。短期間に効率よく店舗数を拡大するためには、FC形態を選択することが多いものです。しかし、スターバックスは直営形態による運営を選択しています。サービスのさまざまな側面で細かいコントロールをする必要があり、FC形態よりコントロールの効く直営形態を選択しているのです。

第4にスタッフです。スターバックスでは顧客にさまざまなサービスを提供する「バリスタ」がいます。「バリスタ」の育成に力を入れており、一人当たりトータル24時間の育成時間を費やしています。おいしいコーヒーを入れることは当然として、顧客とのコミュニケーション、気の利いた対応やコーヒーの知識など時間をかけてでも価値の高いサービス提供するための人的資源に投資をしています。人的資源が「第三の場所」の重要な構成要素と考えているのです。

第5にメニューです。コーヒー豆は開封して7日を経過すると廃棄します。店内に広がるコーヒーの香りは鮮度に影響されます。リラックスできる「第三の場所」という空間の認知にコーヒーの香りが重要と考えているのです。廃棄扱いとなったコーヒーは、ローカルのチャリティーに寄付されます。また、スターバックスはフードメニューに力を入れていません。それは、効率的な食事の場所になってしまうからです。逆に、ドトールコーヒーはフードメニューが充実しており、コンセプトの違いがはっきりとわかります(楠木[2010]pp.296-306)。

スターバックスの事例は、業界での位置取りを明確に変えてコンセプトに基づき一貫した戦略を採用していることがわかります。コンセプトを貫くためには非合理的な戦略も採用します。店舗の運営に掛かるコストは、FC形態よりも直営形態の方がはるかに大きいので、直営形態による多店舗展開は非合理的です。しかしながら、「第三の場所」というコンセプトを他社との重要な差別化と捉え、一貫した戦略を採用しているのです。つまり、一見して非合理的な戦略であったとしても全体を通すと合理的な戦略となり、競争優位を発揮しているのです。

コンビニエンス・ストア業界ではセイコーマートがFC店の比率を下げて直営店中心の店舗展開をしています。セイコーマートでは直営店の比率が約8割であり、コンビニエンス・ストア業界では類をみない直営店比率の高さです。直営店の比率が高い理由としては2つあります。

そのひとつは店内調理である「ホットシェフ」の展開に関係があります。店内調理による米飯などの提供は、どの店舗でも同じ味、仕上がりの水準でなければなりません。そのためには調理過程におけるきめ細かいオペレーションが必要であり、FC店ではその水準を達成・維持することが難しいため、直営店での展開を選択しています。当然、店内調理に要する人件費は本部の負担となり、その意味では合理的な選択とはいえません。

もうひとつは店舗展開のコントロール性です。店舗展開においてFC店では独立の経営者の利益を確保できる立地選定が条件となります。単に店舗損益が黒字であればよいというわけではなく、経営者の生活が成り立つ水準が求められます。したがって、出店できる立地が限定的になります。一方の直営店による店舗展開では、最低限、黒字であれば本部の経営として成り立つなど店舗損益の利益水準に比較的柔軟性があるため、出店立地の選定もまた柔軟に行えます。さらに、閉店など撤退判断もFC契約に縛られないため、躊躇や停滞することなく行えます。これはセイコーマートの出店戦略に重要な役割を果たしています。

セイコーマートの出店エリアは離島や過疎地域を含めた北海道全域におよんでおり、市町村の9割以上をカバーしています。直営店中心の店舗展開はFC店では成り立たない立地にも積極的な出店を可能にしているのです(セイコーマートHPを参考)。この過疎や離島を含む比較的人口の少ないエリアへの出店は、セブンイレブンをはじめとする大手では到底成り立ちません。都市部ほど売上げの見込めない過疎地域では、固定費の大きい大手は採算が取れないのです。

そこで、大手チェーンの出店戦略をみていきましょう。大手3チェーンによる業界の寡占化は論を待たないところです。大手3チェーンによる寡占化が進行した背景には、大手3チェーンの出店戦略があります。2019年に初めて新規出店が前年に比較して減少に転じましたが、2011年以降は新規出店を加速させてきました。とくに2012年から2014年は、毎年2,500前後の店舗数が増加しました。ピークのひとつである2013年度の新規出店数は、セブンイレブンが1,579店舗、ローソンが869店舗、ファミリーマートが1,284店舗です。翌年の2014年度の新規出店は、セブンイレブンが1,602店舗、ローソンが1,010店舗、ファミリーマートが1,061店舗です。上位3チェーンとも期末店舗数の約1割にも及ぶ新規出店を数年も続けてきました。新規出店に相当の投資をして陣地取りの激しい競争をしてきたのです。激しい出店競争は既存店の売上高に大きく影響を及ぼしています。

コンビニエンス・ストアの店舗数と既存店売上高増減率の推移は、新規出店が多くなった2012年度からそれと反比例するように既存店売上高の伸びが大きく減少してマイナスに転じています。全店舗売上高の前年度比は上位3チェーンとも新店舗を含む店舗数が増加しているため、売上高の増減率はプラスを確保しています。つまり、新規出店による店舗数の増加によって売上高を伸ばしているものの、既存店舗の売上高は大きく減少しているのです。新規出店の激しい競争は、既存店の売上高を減少させる結果になっています。それを補うために、本部は加盟店オーナーに複数の店舗を経営することを推奨し、その場合は経済的支援を厚く優遇するという策を打つことになったのです。それだけでなく、加盟するオーナー候補の不足も複合的に背景にあります。

個店の新規出店における可否判断は通常、予測日販をもとに収益から賃料や店舗設備のリース料などの経費、本部経費を差し引いて収益性を計って行われます。出店に際して、収益性に大きく影響を及ぼすのが予測日販と賃料です。予測日販は店舗の商圏の世帯数や人口、周辺の事業所数や就労人口と店舗地点の客層別の交通量などの調査データをポイント化して算出されます。賃料は地主との交渉によって決まりますが、コンビニエンス・ストアに適した立地は限定されており、適地の賃料は市場原理によって高騰していきます。こうした適地は大手チェーンをはじめとして複数のチェーンが出店の申し込みを行うことになり、賃料の競争となります。

一方で大手チェーンの2019年度新規店舗の平均日販は、セブンイレブンが554千円(全店舗平均656千円)、ローソンが490千円(同535千円)、ファミリーマートが528千円(同528千円)といずれも全店舗平均以下です。セブンイレブンの新規店舗の平均日販は大手3チェーンのなかで最も高いですが、全店舗売上と比較すると84.4%(ローソン91.5%、ファミリーマート100.0%)と最も低くなります。また、直近の変化で特筆すべきは、ファミリーマートの新規店舗の平均日販が全店平均日販と並んだことです。これは、「出店基準を厳格化した」(澤田社長)ことによって、数より質を優先した結果といえるでしょう。

セブンイレブンは新規出店から2年目、3年目で売上高を伸ばしているとみることもできますが、いずれにしても高騰する賃料を賄う売上高とは乖離しているケースも多い可能性があります。そして一定の時期に平均日販が想定された水準に達しないときは、賃料の減額交渉を行います。契約書には賃料の見直しの条項が必ず盛り込まれており、契約期間を通して契約時の賃料が保証されるわけではないのです。よほどの立地競争力がない限り、地主は契約続行を優先せざるを得ないのが実情です。

つまり、コンビニエンス・ストアの適地にできるだけ多く新規出店し、不採算店舗のスクラップをしながら、チェーン本部としての収益を拡大させることが大手チェーンの出店戦略です。新規出店に際しては、賃料などのコストよりも適地を確保することに重点が置かれ、予測日販とのかい離が大きく、コスト倒れする場合には、地主に賃料の減額を働きかけるのです。

大手チェーンの出店戦略として象徴的なセブンイレブンの出店戦略をみてみましょう。セブンイレブンは全国47都道府県への出店は行っていませんでした。2014年度において沖縄県、鳥取県、青森県への出店は行っていませんでしたが、2019年度中に沖縄に出店することで47都道府県全てに出店しました。一方、ローソンは早くから47都道府県全てに出店しています。

セブンイレブンの出店戦略は、マーケットポテンシャルの高いところに徹底してドミナント出店を行っています。かつてから47都道府県に出店することが目的ではなく、ポテンシャルの大きなところに集中出店し、確実にマーケットを押さえることを目的としています。

つまり、マーケットポテンシャルの高いところに、店舗ごとの商圏を隣接させながら高密度多店舗展開することによってエリアの知名度アップや来店頻度のアップを狙った戦略です。顧客にとっては生活圏に多くのセブンイレブンがあり、安心感に加え利用状況に応じた店舗選択もできるということです。

バーニーのいう価値(Value)は顧客に経済的価値が認識されているかという視点です。経済的価値は、顧客と顧客の購買状況に影響されます。セブンイレブンは、このような出店戦略をとることで高密度多店舗展開が可能にする顧客の経済的価値を実現しているのです。

しかしながら、2020年2月期の決算でわかるとおり、大手チェーンの新規出店は減少に転じました。これをマーケットにおけるコンビニエンス・ストアの飽和とみるかは意見のわかれるところですが、環境の変化によって大手チェーンが出店戦略そのものの見直しを迫られていることは確かです。

これまでの大手チェーンの大量出店戦略はコンビニエンス・ストアの適地の賃料高騰を招き、開店当初の採算を無視した賃料による契約締結を招きました。新規出店は事前調査による日販予測は開店してみないと分からない要素を多分に含んでいます。そのため、高額賃料を支払う契約であっても採算が見合わない店舗は賃料の改定をすればよいという、出店優先の戦略が続きました。その結果、ローソン、ファミリーマートなどのチェーンでは新規出店初年度の日販が目標から大きくかい離した店舗が目立ち、明確に収益を圧迫するようになったのです。出店する店舗の立地評価が甘くなった結果です。逆に昨期のファミリーマートのように出店基準を厳格に運用することで、新店の平均日販が全店平均並みになったことからもそれは明らかです。

そのような出店環境のなか、ローカルチェーンの新規出店は年間数十店舗に留まっています。特に、スリーエフではエリアフランチャイジーとしてローソンの傘下にくだる前の2013年度、2014年度の新規出店数はともに8店舗と極めて少ない状況です。その一方で、閉店はその2年間で62店舗と新規出店数を大きく逆転しています(その後、ローソン傘下にくだるタイミングで大量のリストラがなされました)。スリーエフは首都圏のみに展開しており、賃料の高騰が激しく大手との適地獲得競争の厳しいエリアであるため、ローカルチェーンのなかでも苦戦が鮮明でした。首都圏エリアで大手チェーンとコンビニエンス・ストアの適地獲得競争を正面から戦うやり方は、勝てる見込みが少ない競争です。資金力で大手チェーンとの体力差があるにもかかわらず、業界の位置取りというポジショニングでは競争を回避することのない漫然とした戦略に今となっては映ります。

スリーエフとは対照的に明確な意図のある出店戦略を取っているのがセイコーマートです。セイコーマートの出店エリアのほとんどが北海道です。北海道は人口一人当たりのコンビニエンス・ストア数で見ると、東京に次いで2番目に多い激戦区です。その激戦区でセブンやローソンといった大手を抑え、店舗数で道内の4割近いシェアを握っています(セイコーマート ホームページ)。札幌、函館など北海道の都市部こそドミナントしていますが、出店エリアは離島や過疎地域を含めた北海道全域におよんでおり、全道179市町村のうち、173市町村に出店しており、9割以上をカバーしています。出店地域の人口は合計で527万人であり、北海道の人口を530万人とすると人口カバー率は99.4%となります。

特に過疎地域での住民にとっての存在感は大きく、社会的なインフラとして認知されています。都市部ほど売上げの見込めない過疎地域では、固定費の大きい大手チェーンは採算が取れません。セイコーマートの過疎地域への出店を支えているものは、徹底したローコストオペレーションです。

コストの多くを占める人件費についてみてみます。コンビニエンス・ストアのオペレーションは経営者や直営社員などの店舗管理者は通常1~2名で残りの従業員は時給制で勤務する短時間労働者で構成されます。店舗運営において最も大きな経費は人件費です。その人件費のほとんどが時給制による従業員の給料です。したがって、店舗人件費は時給の高低によって大きく左右されます。全国の2020年度地域別最低時給賃金改定状況をみると、最低時給は最も高い東京都の1,013円に対してセイコーマートが店舗展開する北海道は861円と152円もの開きがあります。店舗管理者を除いた従業員の1日あたりの人時はレジ対応だけでも最低30時間は必要です。1日あたりの人時が30時間として計算すると、まったく同じ勤務シフトを組んでも人件費は東京都と北海道では月に約14万円弱北海道の方が少なくなります。アルバイトなどの従業員確保の実務面を考慮すれば、実際は最低時給より高いケースが多く、人件費のコスト差はさらに拡大します。店舗を展開する地域によってビジネスモデルが成立するコストと売上の関係は異なるということです。ローコストオペレーションが可能な地域における出店は大手チェーンにはない強みになっているのです。また、自社流通網を北海道全域に持っていることも都市部以外の地域に出店できる強みです。

セイコーマートの出店戦略は地元企業の強みを活かして、札幌、函館などの都市部を早い時期にドミナントによる出店をすることでエリアとして押さえてしまいました。そのうえで、大手チェーンでは高い固定費により出店できない離島や過疎を含む北海道全域に出店エリアを広げました。大手チェーンが出店できないという面では、競争回避的なポジショニング戦略といえます。

ここまで、戦略論を分析ツールとして大手3社を中心としたコンビニエンス・ストアの競争戦略をみてきました。それは、(1)規模の競争力、(2)市場ポテンシャル重視の出店、(3)納入競争を促進する「持たざる」経営に集約されます。しかしながら、大手3チェーンの戦略の柱には大きな違いはなく、次回で考察する(3)納入競争を促進する「持たざる」経営を含めても、まさしく同質化競争であるといえるでしょう。一方で、大手とは全く違う戦略で大手チェーンに対して競争優位に立つセイコーマートの戦略を対比的に確認してきました。結論を先にいえば、ローカルチェーンの戦略の優位性は、(1)地方の過疎地で儲けるポジショニング、(2)顧客価値となる商品の差別化、(3)地域密着、(4)ローコスト経営に集約されます。次回では、納入競争、商品の差別化をキーワードに大手チェーンとセイコーマートの商品戦略の違いを中心に考察し、最後にFC契約の見直しにも触れたいと思います。

参考文献

- Jay,B.Barney[2002]Gaining And Sustaining Competitive Advantage,Second Edition

(岡田正大訳[2003]『企業戦略論 競争優位の構築と持続 基本編』ダイヤモンド社). - Michael,E.Porter[1980]Competitive Strategy

(土岐坤・中辻萬治・服部照夫[1982]『競争の戦略』ダイヤモンド社). - 青島矢一・加藤俊彦[2003]『競争戦略論』東洋経済新報社.

- 池田満寿次[2015]「有力コンビニ『セイコーマート』に見るPB戦略-PBが担う役割と、消費財流通への示唆」『流通情報』No.514.

- 越後修・三上貴雄・篠原大裕・金尾龍・小室匤[2007]「地域密着型コンビニの競争戦略―セイコーマートの事例研究(Ⅱ)-」『開発論集』第79号,北海学園大学,pp.79-141.

- 楠木建[2010]『ストーリーとしての競争戦略』東洋経済新報社.

- 坂川裕司[2009]「チェーンストアにおけるサプライチェーンの動態―投機型から延期型への移行と障壁」『北海道大学経済学研究59-3』.

- 鈴木聡士[2005]「セイコーマート:地域密着で進化するコンビニエンスストア」小川正博・森永文彦・佐藤郁夫編『北海道の企業―ビジネスをケースで学ぶ』北海道大学出版会,所収.

- ディー・アイ・コンサルタンツ編[1997]『店舗出店戦略と売上予測のすすめ方』同友館.

- 矢作敏行[1994]『コンビニエンス・ストア・システムの革新性』日本経済新聞社.

ロスマイニング®・サービスについて

当社では店舗にかかわるロスに関して、その要因を抽出して明確化するサービスを提供しております。ロスの発生要因を見える化し、効果的な対策を打つことで店舗の収益構造の改善につなげるものです。

ロス対策のノウハウを有する危機管理専門会社が店舗の実態を第三者の目で客観的に分析して総合的なソリューションを提案いたします。店舗のロスに悩まされてお困りの際には是非ご相談ください。

【お問い合わせ】

株式会社エス・ピー・ネットワーク 総合研究室

Mail:souken@sp-network.co.jp

TEL:03-6891-5556