ロスマイニング トピックス

総合研究部 上席研究員(部長) 伊藤岳洋

皆さま、こんにちは。

本コラムは、消費者向けビジネス、とりわけ小売や飲食を中心とした業種にフォーカスした経営リスクに注目して隔月でお届けしております。

「大手コンビニエンス・ストアの戦略が招いた同質化競争2」

前回に引き続き、コンビニエンス・ストアについて取り上げたいと思います。コンビニエンス・ストアが環境の変化から、その戦略の岐路に立たされていることを述べてきました。その戦略はいずれも差別化とその模倣を繰り返す全国レベルの競争によって、固定費の大きい高コストで実現する同質化競争に陥り、いざ環境変化が起きたとき、同じ壁に直面することになりました。

前回を少し振り返ってみましょう。戦略論を分析ツールとして大手3社を中心としたコンビニエンス・ストアの競争戦略をみてきました。それは、(1)規模の競争力、(2)市場ポテンシャル重視の出店、(3)納入競争を促進する「持たざる」経営に集約されます。しかしながら、大手3チェーンの戦略の柱には大きな違いはなく、今回考察する(3)納入競争を促進する「持たざる」経営を含めても、まさしく同質化競争であるといえるでしょう。一方で、大手とは全く違う戦略で大手チェーンに対して競争優位に立つセイコーマートの戦略を対比的に確認してきました。結論を先にいえば、ローカルチェーンの戦略の優位性は、(1)地方の過疎地で儲けるポジショニング、(2)顧客価値となる商品の差別化、(3)地域密着、(4)ローコスト経営に集約されます。そこで、納入競争、商品の差別化をキーワードに大手チェーンとセイコーマートの商品戦略の違いを中心に考察し、最後にFC契約の見直し問題にも触れたいと思います。

まず、コンビニエンス・ストアの商品戦略をみていきましょう。コンビニエンス・ストアの商品戦略において、弁当、手巻きおにぎり、チルドサンド、惣菜などの最小単位のカテゴリーそのものに大差はありませんが、単品レベルでは味、サイズ、価格など最もチェーンごとの違いがはっきりと表れます。商品設計者は同質的競争のなかで、単品レベルの差別化に努力しているともいえます。たとえば、カウンターで展開されているフライドチキンは多くのチェーンで取り扱いがありますが、素材や味付け、加工、保存、破棄の方法までを通して「おいしさ」に工夫を凝らしており、実際に消費者満足度に違いがあり、販売数に反映されます。

コンビニエンス・ストアの商品アイテム数はチェーンによっても異なりますが、3,000~4,500程度の範囲です。限られた商品アイテムの選定は、消費者の購買、つまり、販売数の高低によって行われます。機能と用途という面の品揃えを満たせば、品揃えの選定基準は販売数です。特にセブンイレブンをはじめとした大手チェーンの品揃えの枠組みはそのようにして決定されます。

ドライグロッサリーの食品や雑貨などのナショナルブランド(NB)商品はチェーンによる取り扱いに違いはありますが、商品そのものは基本的には同じです。一方でプライベートブランド(PB)商品は当然のことながら、チェーンによって大きく異なります。

セイコーマートのPB商品の戦略上の位置づけについて考察します。セイコーマートのPB商品は「リテールブランド(RB)」と呼ばれています。このRB商品はセイコーマートの店舗売上点数の5割強を占めています。

RB商品のコンセプトは「原材料の選定から製造工程、パッケージングまでを自分たちで管理。おいしさ、高品質、安全性、お求めやすい価格設定を追求」(セイコーマート会社案内による)です。つまり、RB商品の特徴は「低価格」に加え「高品質」をも訴求していることにあります。

消費者に対する最大の訴求ポイント、交渉力となるのは顧客の価値評価(顧客満足)が高い商品・サービスを揃えることです。消費者に魅力を感じさせる商品特性のひとつが「低価格」ですが、単にそれを実現するだけでは十分ではありません。

ポーターの説によれば、差別化を実現させることはコスト地位の確保と両立しないとしています(M.E.Porter[1980]邦訳p.60)。つまり、RB商品の特徴である「低価格」と「高品質」の性格の異なる戦略の高いレベルでの同時追求は、達成が困難とされます。ディスカウントストアのような低価格商品による薄利多売の戦略は、コンビニエンス・ストアでは利益を確保するだけの多売が見込めないため構造的に適しません。

それではセイコーマートのRB商品の特徴である「高品質」をみていきましょう。RB商品のおいしさや高品質、安全性は「原材料の品質までにこだわり、製造・加工・配送から店舗に至るまで一貫した品質管理」(セイコーマート会社案内による)を行っており、自社による厳しい品質基準を設定しているため、担保されています。また、産地や農家と契約して直接的に材料を購入し、牛乳についてはサロベツ地域にあるグループ会社の(株)豊富牛乳公社で製造を行っています。

市場調達では長い流通経路が必要となり、高品質・高鮮度を保つことには困難が伴います。自社グループ会社、契約取引先とひとつになって強固で安定した付加価値を形成することで高品質を実現しています。商品の価値を決める要素として流通経路も含まれます。サプライチェーンを有効に機能させることは、商品価値を高め、その結果、顧客満足度を高め企業に利潤の拡大をもたらします。セイコーマートの強みは、グループ会社や契約会社などの供給業者との間で構築された付加価値が競争優位の源泉である製品の差別化をもたらしているといえます。

ポーターは「垂直統合」は経営者の思いのままとなる付加価値の幅を広げて差別化する能力を高めてくれると述べています(M.E.Porter[1980]邦訳p.399)。

セイコーマートの素材の調達から製造、流通経路に至る垂直方向の統合は、模倣が困難であり、競争優位を長期的に持続させることができます。

次にセイコーマートのPB商品の特徴である「低価格」をみていきましょう。RB商品はグループ会社や契約業者などの協力関係のもとで開発・製造されています。したがって、外部調達と異なり投資費用などが発生します。投資費用の回収には企業規模がもたらす生産の量的な制約があり、簡単ではありません。ポーターは前述の2つの戦略を同時に達成できうる条件について、買手グループや製品の種類、市場などを限定する「集中戦略」を採用する場合であるとしています(M.E.Porter[1980]邦訳p.61)。すべての人に受け入れられる製品を開発するには膨大なコストが必要ですが、ターゲットを絞ってそれらに受け入れられる製品の開発のコストは比較的低くなるでしょう。しかしながら、セイコーマートの商品開発は特定のターゲットを絞っては行われていません。ターゲットを明確に絞った商品開発は失敗した時のリスクが非常に大きいためです。むしろ、商品の開発費用を回収するうえでは販売規模が限定されるため、商品のライフサイクルを長くすることを意識しています。カード会員の購買情報をもとに、需要期間の長い顧客層を重要視して商品開発を行っています。特定商品に対する若者の需要期間が短いことを購買情報から得ています。逆に中高年層は商品の需要期間が長くなる傾向があります。RB商品1号の「緑茶」は高年齢層に受け入れられやすい渋めの味付けとしたことは、そのためです(越後・三上・篠原・金尾・小室[2007]p.88)。

セイコーマートの2つの差別化を達成させている方法をみていきましょう。ポーターは垂直的統合の戦略的な利得として統合の経済性を挙げています(M.E.Porter[1980]邦訳pp.394-397)。差別化をもたらす因子が複数の関連分野で共同利用されることによってコスト削減が可能です。セイコーマートの「低価格」の源である低コストと「高品質」の実現は、商品の幅を広げることによるメリットの享受によって見出すことができます。

たとえば、オリジナルの牛乳を製造すると同時にそれを利用したアイスクリームやプリンなどを製造したり、契約農家から仕入れた北海道メロンのうち、規格外のものをソフトクリームやメロンパン、ゼリー、サワーなどさまざまなRB商品の製造に活用したりしています(日経トレンディ編[2014]pp.14-15)。さらに、チルドサンドを製造する場合に発生するパンのミミを揚げ物のパン粉に活用することもしています。

このように派生した商品の強化を図ることで単位あたりのコストを下げる「範囲の経済性」を狙った戦略が徹底されています。こうしてセイコーマートは2つの戦略を同時に実現しているのです。

次に、流通の垂直統合について詳しくみていきましょう。セブンイレブンをはじめ大手チェーンのサプライチェーンは基本的に内製化されておらず外部に委託する形態です。セブンイレブンの商品開発・製造は独特の形態をとっていましたが、のちに多くのチェーンで採用されています。それは協働的マーチャンダイジング(協同組合・分科会)です。たとえば、調理麺(ざるそば、冷やし中華等)の商品開発プロジェクトでは、製粉、調味料、具材、容器、薬味メーカーなど10社程度が参加します。資本結合関係のない緩い垂直統合を通して協調と調整を原理とした一対多の取引関係が成立しています(矢作[1994]p.221)。小売りチェーンがメーカーと継続的に新商品の開発に取り組む、有力メーカーが特定小売チェーンの工場に投資する、生産と販売が情報共有を基礎に組織・システムの統合を図るという独特の商品供給システムを築いています。買手独占を基礎とした商品供給システムの構築と納入競争の管理はセブンイレブンをはじめとした大手チェーンの小売競争力を高める戦略です。

大手チェーンがセブンイレブンの始めた協働システムを模倣しており、大手メーカーの協力体制はセブンイレブン以外のチェーンにも及んでいます。協働システムによる商品開発・製造による差別化がもたらす競争優位性はシステムの採用から連携の高度さに移っているため、その優位性の差別化は非常に少なくなっているといえます。実際に米飯、惣菜、調理麺などの食事分野の品質の差は以前に比べ減少しています。ファミリーマートは商品戦略としてセブンイレブンとのこれらの商品カテゴリーの品質の格差是正に取り組んで、格差の縮小がみられます。特に近年のデザートカテゴリーにおけるおいしさや品質の高さは、コンビニ業界ナンバーワンではないかといわれます。ただし、全体を俯瞰すれば大手メーカーを巻き込んだ協働システムは、品質の維持改善の効果を期待する領域に留まるといえます。

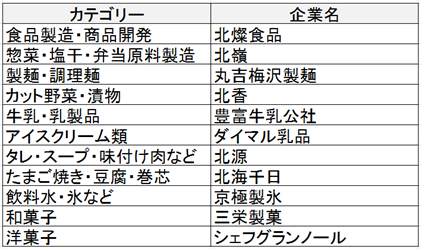

一方、セイコーマートのRB商品の製造はグループ内の工場で行われており、内製化されているといえます。惣菜や日配カテゴリーなどのメーカーをM&Aを通じて子会社化(図表1)する戦略を推進しており「製造小売業」の色彩が強まっています。

図表1 セイコーマートの子会社メーカー

出典:池田[2015]p.41より筆者作成

製造の上流工程から関与することで、消費者の嗜好やニーズに合うように原料の調達プロセスにもこだわるなど、商品づくりを徹底して追求できます。製販一体となった体制は取引コストや過剰在庫を減少させることができ、結果として商品の価格を低く抑えることを可能にします。最終顧客から商品供給者までのサプライチェーンに多くの取引業者が介在するほど、需要予測や発注のズレが積み重なり、サプライチェーンにおける川上での不確実性が高まります。川上での不確実性が高まることにより、生産コストの上昇を招きやすくなり、最終的には価格に反映されます。

また、セイコーマートは卸・物流についても自社グループで賄っています。「物流網を自前で持っていることもセイコーマートの大きな特徴」(セイコーマート会社案内より)です。北海道内の主要12箇所と茨城の配送センターを拠点に広大な範囲に及ぶ店舗を網羅したネットワークを配しています。配送センターとトラックには高度なITシステムを導入しています。これは新鮮な商品を素早く供給すること、店舗配送後の空のトラックを原料や牛乳などを製造拠点間の横持ちをかけて効率よく配送することを可能にしています。つまり、産地からの輸送と店舗への配送・回収を組み合わせた効率的なルート設計が可能(セイコーマート会社案内より)なのです。自社物流網は、鮮度のアップとローコストの両方を実現しています。

このようにしてグループ内での原料生産や商品の加工・製造、そして自社物流網から店舗での販売に至る一連を垂直統合しています。ローコストを実現しながら高品質・高鮮度の商品を供給することで来店誘引を強化しているのです。セイコーマートの戦略は模倣困難性も担保しているといえます。それは競合企業の有するリソースを模倣することに莫大なコストが必要、または、同様のリソースを得てもコスト上不利であれば競合企業の競争優位は継続するからです。

顧客価値の創造という視点でみていきましょう。かつてはコンビニエンス・ストアの弁当類は、食品添加物や塩分・脂肪分が多いなどの理由で特に高齢者や女性から敬遠されてきました。しかし近年ではコンビニエンス・ストアの食の安全性や高齢者を意識した商品開発により、このような意識は変わってきました。弁当、おにぎり、総菜といった中食のニーズは確実に増えてきました。中食への高齢者需要は今後さらに増えていくと考えられていましたが、コロナ禍によりランチ需要が激減した立地もあります。

高齢になるほど徒歩による外出が増える傾向があります。一般にスーパーの商圏が半径1㎞であるのに対して、コンビニエンス・ストアの商圏は約500m程度です(都市部は300m程度)。徒歩で近いと感じられる距離は350m以内といわれています。加齢が進むにつれ、運動機能が低下することを考えれば、高齢者が毎日の食料品を購入にいく適当な距離はコンビニエンス・ストアの商圏の範囲とほぼ同じです。高齢化の進展は分散的に立地するコンビニエンス・ストアにとって本来チャンスである可能性があります。

高齢社会の到来や女性の社会進出の変化、立地の利便性はコンビニエンス・ストアチェーンにとって等しく与えられる条件です。したがって、ローカルチェーンは大手チェーンに対して高齢者や女性の需要に対応した商品やサービスを提供していく必要があります。

高齢者や女性はかつてから、薄利多売を商売の基礎とする食品スーパーやGMSを利用していたため、価格に敏感な傾向があります。その面でローコストによる低価格は重要な要因となります。固定費の大きい大手チェーンはバイイングパワーによる価格政策には限界があります。ローコストによる低価格はローカルチェーンにとっての差別化要因となり、重要な戦略となります。

しかし、こうした要素を単に組み入れて、食品スーパーなどと低価格の同質化戦略とするだけでは不十分です。重要なポイントとしては、「少量小分け販売」や「鮮度」「健康志向への対応」が挙げられます。具体的には、食が細くなる高齢者や就業女性の求める調理の手軽さ、スーパーの代替となり得る鮮度、食事のバランスを考慮したヘルシーさなどです。生鮮食品の充実に加えて、中食需要にも対応した品揃えがこのような潜在的顧客のニーズに対応できるものです。

大手チェーンもこのようなポイントを意識した商品開発がみられます。特にセブンイレブンの「金の~シリーズ」のブランド化をはじめ、冷凍食品は素材系商品も含めて挑戦的に売り場を拡張する実験的な動きがあります。一方、ローカルチェーンの大手チェーンができない差別化戦略としては、店内調理が挙げられます。多様化したニーズに対応して店内調理を導入する動きが見られます。米飯商品やインストアベーカリーなどがそれです。

出来立ての弁当やおにぎり、惣菜、パン類は明確な差別化となります。大手チェーンをはじめとするコンビニエンス・ストアの弁当類や惣菜は、どうしても加工感があり、毎日の食事では物足りなさや飽きを感じてしまいます。パン類を含め、出来立ての食感や風味は店内調理が圧倒的に勝ります。

コンビニエンス・ストアの弁当やおにぎり、惣菜などは伸縮的生産システムを採用しています。生産が購買地点に近づく延期型の生産システムです(延期型とは逆の生産システムを投機型といいます。大手の飲料や菓子メーカーが代表例です)。

店内調理は生産システムにおいて究極の延期型ということができます。店内調理という生産システムは実需発生地点である店舗において商品を生産するため、実需予測に基づく発注に比べて在庫リスクが減少します。さらに需給調整が実需発生地点である店舗で行うことができるので消費の即時性ニーズに高い水準で対応できます。つまり、廃棄も欠品もできる限り防ぐことが可能です。

一方で課題として生産費用は割高になる傾向が強くなります。品揃えの多様性や鮮度に競争力がありますが、生産コストの競争力の優位性は低くなります。ローカルチェーンが店内調理を採用するためには、生産費用が販売によって十分に吸収できることが必要です。

たとえば、セイコーマートは「ホットシェフ」という店内調理を採用した戦略をとっています。店内調理の「ホットシェフ」ではフライドチキンやカツ丼が人気定番商品となっています。一般的なコンビニエンス・ストアのフライドチキンは、火が通ったものをフライヤーで揚げる場合が大半ですが、ホットシェフでは生の鶏肉に衣をつけて揚げるため、ジューシーさが違います。カツ丼は半熟卵にカツを閉じ込める複雑な手順が必要です。店ごとのばらつきをなくして均一の味を保つノウハウを作り上げることに時間が掛かりました(日経トレンディ編[2014]p.14 )。店内調理による手間・コストを必ず売れる定番商品で吸収しているのです。原材料の生産や調達などを自社グループで賄っていることもコスト低減に役立っています。

ココストアウエスト(2015年12月1日ファミリーマートに合併)のエブリワンでは米飯とパンの店内調理を採用していました。弁当類や惣菜の量り売りを強化しており、単身者や高齢者の適量購入の需要を取り込んでいました。品揃えは主菜や副菜、サラダ、ご飯、麺類など24アイテムを揃えていました。パスタは乾麺からゆであげ、季節のご飯も揃えていました。インストアベーカリーでは「クロワッサンメロンパン」がヒットしました。新商品は通常、20個程度の販売水準ですが、同商品は100個をクリアしたとのことです。まとめ買いの提案を含めて客単価アップの効果をもたらしました。

この例のように店内調理は粗利益貢献度のポテンシャルが高く、初期投資やランニングコストはかかりますが、損益分岐点をクリアすれば利益が伸長します。手間ひまを掛けた付加価値のある商品は大手チェーンとは異なる価値認知を顧客にもたらしています(ファミリーマートは吸収合併したことでノウハウと時間を買ったことになります)。

また、品揃えの戦略においてもセイコーマートではセブンイレブンと異なり、長期的なビジョンから、将来的な購買トレンドをいち早くキャッチできるように「あえてムダを排除しない」戦略をとっています。80%を占める売れ筋以外の商品を大きな収益源とする「ロングテールの法則」にしたがった戦略と見ることもできます。売れ筋だけを残すということは、少数派の需要を切り捨てるということです。それは、幅広い顧客層をターゲットにせざるを得ないという立地とも関わりがあるはずです。また、新規顧客獲得費用と顧客維持費用を比較した場合、現有顧客を維持するほうが経営上効果的という「関係の経済性」があります。商圏のすべての顧客を常連にしようとする徹底した顧客指向は、地方のコンビニにおいて経験的に導き出された合理的な戦略です。

ここまで、ローカルチェーンが大手チェーンの全国レベルの競争力に対して地域レベルで競争優位性を発揮できる戦略とは何かを明らかにしました。逆にいえば、大手コンビニチェーンは規模の経済性を背景とした激しい同質競争を繰り返しています。同質競争の域を抜けないビジネスモデルが限界に達して、以下に述べる問題を内包することになりました。

最後にFC契約の見直しの問題に触れます。これは、セブンイレブンの24時間営業に関する問題に端を発し、フランチャイジングそのものの在り方が社会問題にまで発展したことが背景にあります。社会問題化への反応は、経済産業省による加盟店オーナーへのアンケートや有識者会議報告書、公正取引委員会(公取委)の取引状況の点検や改善の要請などに表れています。(▼コンビニの方向性を検討する有識者会議「新たなコンビニのあり方検討会」の報告書)

報告書の内容の抜粋は以下のとおりです。

【報告書のポイント】

- 一律の24時間営業ではなく実情を踏まえ対応を

- やみくもな新規出店より既存店の競争力向上を

- 裁判外紛争解決手続き(ADR)の枠組みを検討すべき

- ロイヤリティには人件費高騰などの環境変化を勘案すべき

- 見切り販売など店の創意工夫を本部が促すことを期待

- 人件費の一部本部負担などの取り組みにも期待

直近では公取委が、コンビニエンス・ストア8社に対して24時間営業の強制や値引きの制限などが独占禁止法違反になり得ると指摘していました。8社は対応策を公取委に報告するよう求められていました。これまでもコンビニエンス・ストア本部は、事業体の独立性という「建前」を強調してきましたが、オペレーションや手続きなど事実上の制限が存在していました。公取委の調査によると、「本部社員から値引きすると契約を更新しないと言われた」など、加盟店オーナーの12%が直近3年間に値引きを制限されたと答えています。公取委も値引き販売するためのシステムや手続きに問題があるとの報告があるとしています。値引き販売や24時間営業の選択制などの対応は、各社改善する方向で一致していますが、廃棄費用や人件費の本部負担・支援についてはチェーンによって対応が分かれそうです。

フランチャイジングを包括的に定義すれば、「フランチャイジングとは、独立した事業者(フランチャイザー:franchisor)が他の独立した事業者(フランチャイジー:franchisee)に対して商品の販売やその他事業を行う権利(フランチャイズ:franchise)等を契約(フランチャイズ契約:franchise contract)によって与える継続的なマーケティング・システム(marketing system)」といえ、その要件は、(1)事業体の独立性、(2)権利の付与と対価の支払い、(3)継続的契約の3点です。特に独立性と拘束性の議論は古くからあります。

一般にフランチャイジングの組織は、フランチャイザー(本部)とフランチャイジー(加盟店オーナー)が独立した組織としてリスクを負担する単位であること、フランチャイズ・システム内において機能を分担する相互組織であること、組織関係を事前に調整する手段として契約を持つこと、そして目的を共有し、それを達成するために競争単位として資源を投入する競争的組織であるという特徴を持ちます。すなわち、フランチャイジングは競争単位であることが強調され、全体の目的のために構成員の自主性(自由)は制限され得ると考えられています。

すでに公取委は、「フランチャイズ・システムに関する独占禁止法上の考え方について」(昭和58年9月20日公正取引委員会、平成14年4月24日同改訂)において、「(取引先の制限)本部が加盟者に対して、商品、原材料の注文先や加盟者の店舗の清掃、内外装工事等の依頼先について、正当な理由がないのに、本部又は役務を提供する他の事業者と取引させないようにすること」を一般指定の第14項(優越的地位の濫用)に該当する行為としていました。しかしこの拘束条項は、「あくまで本部が加盟者に対して、フランチャイズ・システムによる営業を的確に実施する限度を超えた場合に適用されるものであり、その限度内に留まる場合には、直ちに独禁法上の問題とはならない」とされてきました。事実、これまでフランチャイジーを専属的サプライ供給市場と捉える見方がフランチャイジング発祥の米国より強く残っています。これは一方で、「ノウハウなど無形財への支払いよりも、商品などの有形財への支払いの方が納得を得られやすいという風土」(藤居[2001]p.164)に合致するものの、他方で拘束的サプライ供給が問題となりつつある状況を生み出してきました。それが今回のコンビニエンス・ストアのFC問題へと続く根底にもなっていたのです。

今後、コンビニエンス・ストアのフランチャイジングが産業として健全に発展するためには、問題となっている拘束条項を最低限に保つか、フランチャイズ構成要素からのアンハンドリングを進めなくてはならないでしょう。コンビニエンス・ストアのフランチャイジングのようにビジネス・フォーマット・フランチャイジング(フランチャイズ・パッケージをそのまま利用できる権利を販売する)の場合は、フランチャイジーは直接のビジネスの対象であり最終顧客です。既にフランチャイジーの創業リスクを回避する機能への期待は薄れた成熟期では、フランチャイジングの発展の前提は、継続的な製品・サービス開発力とそれを機能させる組織的「指導力」に依存します。発展はフランチャイザーの「指導力」の向上を伴わなくてはならず、その「指導力」を超えた成長は過大拡張の罠に落ちる危険をもちます。それが、今般の問題にもつながった要因のひとつであることは間違いないでしょう。フランチャイザーとフランチャイジーの発展は基本的に相互依存です。フランチャイジングの発展はフランチャイジーに支えられていることを忘れてはなりません。

参考文献

- Jay,B.Barney[2002]Gaining And Sustaining Competitive Advantage,Second Edition(岡田正大訳[2003]『企業戦略論競争優位の構築と持続基本編』ダイヤモンド社).

- Michael,E.Porter[1980]Competitive Strategy(土岐坤・中辻萬治・服部照夫[1982]『競争の戦略』ダイヤモンド社).

- 青島矢一・加藤俊彦[2003]『競争戦略論』東洋経済新報社.

- 池田満寿次[2015]「有力コンビニ『セイコーマート』に見るPB戦略-PBが担う役割と、消費財流通への示唆」『流通情報』No.514.

- 越後修・三上貴雄・篠原大裕・金尾龍・小室匤[2007]「地域密着型コンビニの競争戦略―セイコーマートの事例研究(Ⅱ)-」『開発論集』第79号,北海学園大学,pp.79-141.

- 楠木建[2010]『ストーリーとしての競争戦略』東洋経済新報社.

- 小嶌正稔[2003]「フランチャイジングの定義と優位性の源泉」東洋大学経営研究所論集第26号.

- 坂川裕司[2009]「チェーンストアにおけるサプライチェーンの動態―投機型から延期型への移行と障壁」『北海道大学経済学研究59-3』.

- 鈴木聡士[2005]「セイコーマート:地域密着で進化するコンビニエンスストア」小川正博・森永文彦・佐藤郁夫編『北海道の企業―ビジネスをケースで学ぶ』北海道大学出版会,所収.

- ディー・アイ・コンサルタンツ編[1997]『店舗出店戦略と売上予測のすすめ方』同友館.

- 日経トレンディ編[2014]『セブン‐イレブンより愛されるコンビニの秘密』日経BP社.

- 藤居譲太郎[2001]「21世紀に成功するFCビジネス経営指南」『成功するフランチャイズ』№6柴田書店.

- 矢作敏行[1994]『コンビニエンス・ストア・システムの革新性』日本経済新聞社.

ロスマイニング®・サービスについて

当社では店舗にかかわるロスに関して、その要因を抽出して明確化するサービスを提供しております。ロスの発生要因を見える化し、効果的な対策を打つことで店舗の収益構造の改善につなげるものです。

ロス対策のノウハウを有する危機管理専門会社が店舗の実態を第三者の目で客観的に分析して総合的なソリューションを提案いたします。店舗のロスに悩まされてお困りの際には是非ご相談ください。

【お問い合わせ】

株式会社エス・ピー・ネットワーク 総合研究室

Mail:souken@sp-network.co.jp

TEL:03-6891-5556